近年、中小企業の資金調達の仕組みとして注目されているファクタリング。

会計処理に戸惑う方も多いのではないでしょうか。

そこで友人である公認会計士に聞いて、ファクタリングの仕訳処理方法について正しい情報をまとめました。

ファクタリングの会計処理は決して難しいものはありませんので、ご紹介していきます。

ファクタリングの仕訳方法

ファクタリングの仕訳において最も重要なのは、 ファクタリングがファクタリング会社に対する売上債権の譲渡であることです。

ファクタリング会社に対する「売上債権の譲渡」を会計処理として反映させれば良いだけですから、通常の売上債権の譲渡と同じように会計処理をするだけで、難しく考える必要はありません。

以下では、公認会計士である友人に聞いた情報を元に、ファクタリングの仕訳方法について丁寧に解説していきます。

ファクタリングの仕訳

ファクタリングを利用している場合は、取引先企業と自社の間にファクタリング会社が介入することになります。

ここで、1000万円の売掛債権が発生し、売掛債権のファクタリング手数料が100万円、2社間のファクタリングを利用した場合の仕訳方法を以下で例示してみましょう。

1 商品の提供・売上債権の発生

まずは、掛け取引のときと同じように、商品を販売し、売上債権が発生したことを認識します。

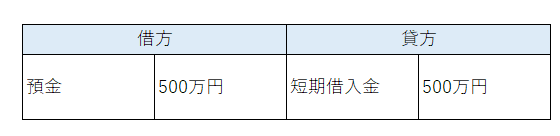

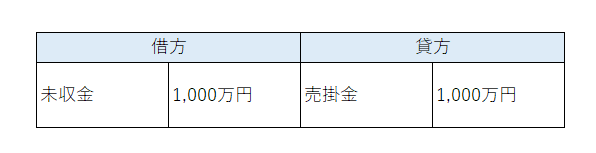

2 ファクタリング会社への売上債権の譲渡(契約時)

売掛金をファクタリング会社に譲渡する契約を結んだら、その売掛債権はファクタリング会社のものになります。

そのため、まずは、売上債権を譲渡したことを示すために、貸方に売掛金を仕訳します。

その一方で、売上債権をファクタリング会社に譲渡したことによって、その額面が未収金としていずれ自分の会社の口座に振り込まれることになるので、未収金勘定を借方に記帳します。

この仕訳段階で売掛金はファクタリング会社に譲渡されることが確約されるので、当該取引における売上債権である売掛金はオフバランスされることになり、代わりに未収金がオンバランスされます。

3 ファクタリング会社からの入金

(借)売上債権売却損 100万円 / (貸)未収金 1,000万円

ファクタリング会社から普通預金として入金があったら借方に、回収できた未収金を取り崩すために貸方に未収金を仕訳します。

ファクタリング会社に支払う手数料は10%であると仮定すると、100万円が売上債権売却損として計上されます。

未収金と売上債権売却損の意味

以上の仕訳例で分かるかもしれませんが、未収金と売上債権について再度説明します。

未収金勘定は、通常の営業活動とは異なる特別な取引で生じた債権のことを意味しています。

ファクタリングは何か商品を販売して得られた売上債権ではないことから、通常の売掛金ではなく、未収金勘定を用いて仕訳しなければなりません。

また、売上債権売却損とは、債権譲渡に伴う手数料額を意味しています。

ファクタリングによるオフバランス化とは

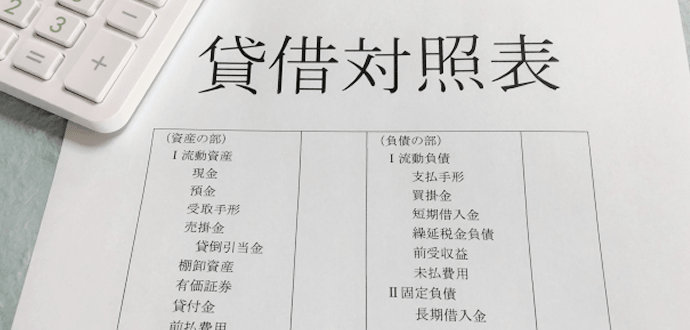

オフバランス化とは、バランス(貸借対照表)をオフする、つまり資産や負債を貸借対照表から減らすことをいいます。

ではファクタリングによるオフバランス化とは資産と負債、どちらを減らすことになるのか考えてみてください。

答えは資産の減少です。

でもここで新たな疑問が生まれるのではないでしょうか?

ファクタリングは資産の部にある売掛債権を資産の部にある現金にするのだから、結果的に資産の減少にはなっていないのではないか。

それもそうですよね。

この疑問を解決するには銀行融資との比較をすると概要がつかめるはずです。

通常、銀行から融資を受けたら、現金が資産に計上されるので総資産が増加します。

一方、資金調達をファクタリングで代用すると、もともと資産である売掛債権を現金にするだけなので、借入と比較すると総資産は増加せず、オフバランス化が図れるのです。

たとえば、売掛金が1,000万円あるとして、500万円を銀行から融資を受けた場合、次のような内訳になります。

例

売掛金 1,000万円

預金 500万円

⇒総資産1,500万円

借入時の仕訳はこのようになります。

銀行から融資を受けると、流動資産が500万円増えていますね。

では、この1,000万円の売掛金をファクタリングを利用して資金化した場合はどうでしょうか?

例

売掛金1,000万円

銀行融資なし

⇒総資産1,000万円

ファクタリング実行時の仕訳は以下のようになります。

借入をした場合は総資産が増加しているのに対して、ファクタリングだと資産の交換になりますので、総資産に変動はありません。

ファクタリングで資金調達をすればオフバランス化が図れるという具体例を見て頂きましたが、いかがでしたでしょうか?

ファクタリングにおけるオフバランスの理解には、借入と比較をすると分かりやすいです。

以上、ファクタリングによるオフバランスの概要を説明してきました。

次項ではオフバランスによってどのようなメリットが得られるのかを紹介させていただきます。

貸借対照表からわかるファクタリングのメリット

総資産を減らすことによるメリットは、総資産利益率(ROA)の向上と、自己資本比率の向上が見込まれています。

とは言ってもそれでは言葉足らずな部分がありますので、これから詳しく紹介させていただきます。

総資産利益率(ROA)の上昇

総資産利益率という言葉はご存知でしょうか?

よく株式取引などで企業分析をするときに自己資本利益率(ROE)と総資産利益率(ROA)が重要になるという見解を耳にしたことがあるはずです。

総資産利益率は投資する企業を判断するときに重要になる指標ですので、ファクタリングで上昇させられるというのは目から鱗。

そこで以下では、なぜファクタリングを使うと総資産利益率(ROA)の上昇につながるのかを解説します。

ファクタリングのメリットを説明するにはやはり融資の借入と比較することが大切です。

まず、銀行融資を受けた企業の総資産利益率(ROA)をみていきましょう。

売掛金が1,000万円ある企業が、銀行から500万円の融資を受けた際の総資産利益率を計算すると次のようになります。

短期借入金 500万円

(総資産 1,500万円)※貸借のバランスは考慮していません。

当期純利益 200万円ROA = 経常利益 ÷ 総資産この計算式に当てはめると、200万円÷1,500万円=ROA 13%となります。

一方、売掛金が1,000万ある企業が、ファクタリングで500万円のみ売掛金を譲渡した場合は次のようになります。

預金500万円

売掛金500万円

(総資産1,000万円)※貸借のバランスは考慮していません。

当期純利益 200万円

ROA = 経常利益 ÷ 総資産

この計算式に当てはめると、200万円÷1,000万円=ROA 20%

となります。

同じ500万円の資金調達ですが、銀行融資に比べてファクタリングを利用すると総資産額が変わり、ROA(総資産利益率)が上昇していますね。

自己資本比率の上昇

自己資本比率とは返済が必要のない自己資本が全体の資本調達調達の何パーセントであるのかを表した数字です。

「自己資本÷総資本」で計算でき、自己資本比率が低ければ他人資本の影響を強く受けている不安定な会社、反対に自己資本比率が高ければ自己資本で経営ができている安定した会社という評価になります。

そんな自己資本比率を上げるには、他人資本を減らすか自己資本を増やすという二つの方法があり、ファクタリングを借入と比較すると他人資本を増やさない効果があります。

通常資金調達をする場合、株式発行をすることで自己資本を増やせるのですが、多くの企業が株式の発行をすることができないので、借入を選択するほうが多いかと思います。

しかし借入だと他人資本を増やしてしまうので、自己資本比率は減少します。

一方ファクタリングでは、売掛債権という資産から現金という資産への移動だけになるので、総資本には全く影響を与えません。

ファクタリングで自己資本比率を上げることができるという背景には、こちらもやはり「借入と比較して」ということがつきものなのです。

ファクタリングの利用で融資審査にも通りやすくなる?

ここまでファクタリングには総資産利益率(ROA)の向上と、自己資本比率の向上が見込まれるとお伝えしてきましたが、どちらも経営の成績を高く見せてくれる効果があります。

経営がうまくいっているように見せられるということは、将来的に銀行や公的機関からの融資が受けられるということです。

ファクタリングを利用すれば今すぐに資金繰りを改善できるだけではなく、今後の銀行からの評価が上がり融資が受けやすくなるというメリットもあります。

会計処理的なファクタリングの強みとは?

上記では、ファクタリングの効果についてオフバランスの観点から解説してきました。

ファクタリングを利用するとオフバランス化され貸借対照表上の見栄えが良くなります。

そして財政状態を良く見せれば、将来的に銀行からの融資を受けたいような場合でも融資を受けやすくなるというメリットもあります。

その理由は会計の観点からROA(総資産利益率)について考えてみるとよくわかります。

ROAを示すために、以下では、「融資で資金調達をした場合のROA」と「ファクタリングを利用した場合のROA」を比較していきましょう。

融資で資金調達した際のROA

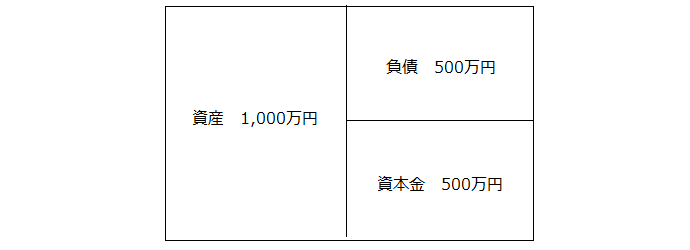

まずは、当期純利益50万円、資本金500万円の会社が、500万円の資金を銀行からの融資によって調達した場合について考えてみましょう。

貸借対照表上では、次のようになります。

ROAの計算式は、当期純利益/総資産で、50/1000となりますから、融資で資金調達した際のROAは0.05となります。

ファクタリングを利用したROA

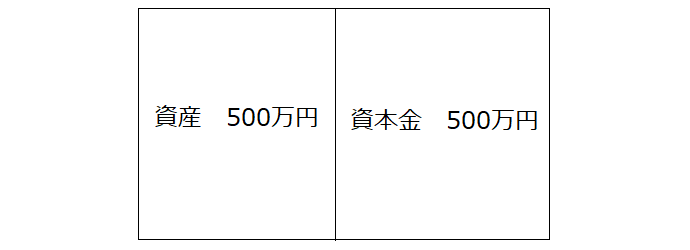

一方、当期純利益50万円、資本金500万円の会社が、同じく500万円の資金をファクタリングによって調達した場合について考えてみましょう。

その場合は、貸借対照表は次のようになります。

ROAの計算式は、当期純利益/総資産で、50/500となりますから、ファクタリングを利用したROAは、 0.1となります。

資金調達のためだけではないのがファクタリング

この2つの例が示しているように、銀行から融資を受けて負債として資金調達する場合と、ファクタリングを活用して資金調達する場合では、ROAに大きな違いが出てきます。

ROAは、銀行融資やビジネスローンなどの審査で重視される経営指標の一つです。

そのため、ROAが優れているということは、財政状態が優れていることを意味しているので、将来的に銀行などからの融資を受けやすくなるというメリットがあるのです。

ファクタリングには短期的な資金調達の機能だけではなく、長期的に見て企業に良い影響を与えていることが分かりますね。

ファクタリングの仕訳とは まとめ

以上、ファクタリングの仕訳方法について説明しました。

ファクタリングの仕訳方法は、ファクタリング会社に対する売上債権の譲渡であることを念頭におけば難しくないはずです。

この記事の作成にあたって公認会計士のKさんに協力していただき、大変感謝しております。ありがとうございました!